华泰资管2020年业绩与规模双下滑,跌出行业前三行列遭遇发展困境

我们来解读一下“华泰资管跌出行业前三!2020年业绩与资管规模均下滑”这个新闻标题所包含的信息。

这个标题点明了几个关键信息点:

1. "华泰资管 (Huatai Asset Management):" 指的是华泰证券旗下的资产管理公司。作为头部券商资管之一,其市场地位备受关注。

2. "跌出行业前三 (Fell out of the top 3):" 这是最核心的负面消息。意味着在2020年,华泰资管的资产管理规模(AUM)或盈利能力(如净利润)排名下滑,不再处于行业内的前三甲位置。这通常被视为其市场竞争力减弱或经营遇到困难的信号。

3. "2020年 (2020):" 指明了这一情况发生的时间段。2020年经历了新冠疫情的冲击、市场波动加剧、监管政策调整等多重复杂因素,对整个资产管理行业都构成了挑战。

4. "业绩下滑 (Performance decline):" “业绩”可以指多种指标,最常见的是"净利润 (Net Profit)"。净利润下滑直接反映了公司在该年度的经营亏损或盈利能力下降。

5. "资管规模下滑 (AUM decline):" “资管规模”通常指"资产管理规模 (Assets Under Management)"。规模下滑可能意味着资金从华泰资管的产品中流出,投资者信心下降,或者其发

相关内容:

记者 | 吴绍志

编辑 |

3月23日晚间,华泰证券(601688.SH)公布2020年年度报告,旗下全资资管子公司华泰资管的业绩数据也同时披露。

公告显示,华泰资管总资产99.02亿元,净资产82.66亿元。2020年实现营业收入24.68亿元,同比减少4.86%;实现净利润12.26亿元,同比减少6.27%。

2020年,华泰资管的营收、净利润双双下滑,这是在近5年都没有出现的情况。2018年资管新规颁布,当年公司营收和净利润均还保持着增长;2019年情况有了变化,发生增收不增利的情况;直至2020年,业绩下滑的势头进一步恶化了。

业绩的下滑一方面原因,是由于公司的资产管理规模拓展遇到了瓶颈。

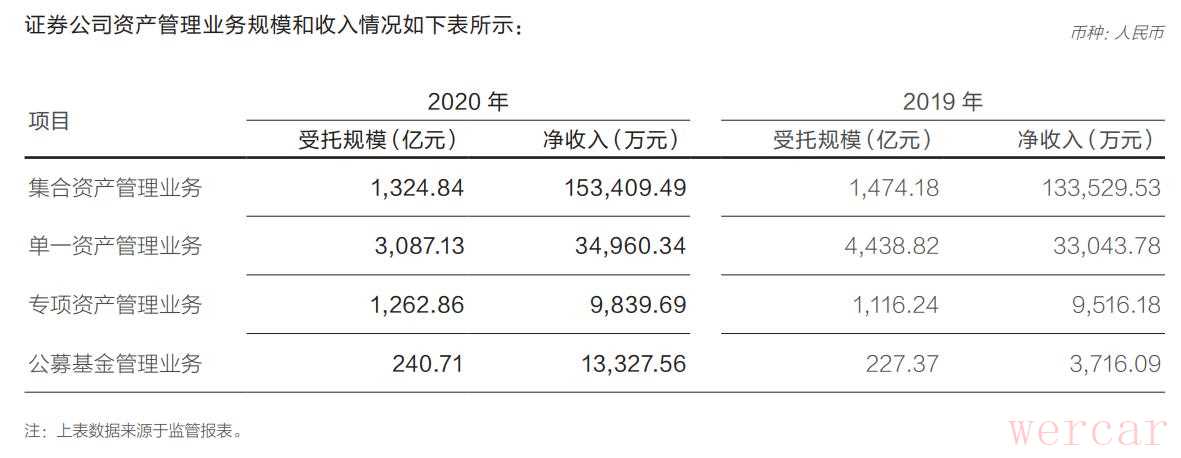

界面新闻记者将历年年报中公布的集合资产管理业务、单一资产管理业务、专项资产管理业务和公募基金管理业务规模相加,计算出资管总规模。

2020年公司资管总规模已不足6000亿元,由2017年的超过9000亿下降到最新5915.54亿元。

资管新规对公司资管规模的缩水无疑影响深重,2018年至2020年,资管规模分别同比下滑14.72%、7.27%、18.48%,2020年是这三年中下滑速度最为快的。

华泰资管回复界面新闻记者称:“目前在资管新规下,全行业规模都在持续下降,券商资管规模由2019年的10.83万亿元下降至2020年的8.55万亿元。我司目前主动管理规模及占比均持续上升,具体数据以华泰证券年报为准。”

华泰证券在年报中表示,在资产管理行业统一监管的大背景下,通道业务占比较高的资产管理机构面临较大业务压力,证券公司亟待向主动管理转型,打造差异化核心竞争力。

具体来看,2020年,单一资产管理业务仍然占据着资管规模的一半以上,集合资产管理业务和单一资产管理业务规模都在缩水。在券商资管集体发力公募基金业务的背景下,华泰资管的公募基金管理业务规模同比有所增加。

但是事实上,2020年华泰资管的公募基金业务十分动荡,在信用债违约潮中,公司旗下基金接连中枪。

2020年10月,华泰资管旗下多只债基净值下跌,原因在于集中踩雷华晨汽车债券。随后公司发布公告,将对旗下基金持有的“17华汽01”(143017.SH)债券进行估值调整,证实了踩雷的情况。

11月,在永煤债违约冲击波的影响下,华泰资管旗下7只债基经过近一个月的下跌后,单位净值跌破1元,包括华泰紫金丰益中短债A/C、华泰紫金丰利中短债A/C、华泰紫金智鑫3个月定开、华泰紫金周周购3个月A/C等,不少债基将“13平煤债”(122249.SH)作为第二大重仓债券,最高持仓市值达6899万元。

天天基金网数据显示,2017年至今,华泰资管公募基金总规模在2020年一季度曾达到440.85亿元的峰值,随后各季度一路下滑,最新规模240.71亿元,仅为年初的一半。

私募整体数据来看,根据中国证券投资基金业协会公布的最新数据,2020年华泰资管私募资产管理月均规模为4848.58亿元,位列第四,被招商资管超过;私募主动管理资产月均规模2647.28亿元,同样被招商资管超越,跌出行业前三,位列第四。

公募基金踩雷频频、规模下滑,私募业务又被赶超,华泰资管要如何突出重围打造自己的核心竞争力?

展望2021年,华泰证券在年报中表示:“证券公司资产管理业务将全面强化合规风险专业能力,协同全业务链资源,聚焦科技赋能,以数字化转型牵引业务体系的重塑和管理流程的再造,积极推动业务平台化发展。深挖内部客户需求,积极开拓外部客户,系统化构建和丰富产品体系,不断优化业务结构,打造差异化资产获取能力和资产定价能力,全方位提升主动投资管理能力和投资业绩,持续巩固市场地位和品牌价值。”