我的保险学习笔记,告别推销陷阱,手把手攻略助你明智购险,轻松省下冤枉钱

这标题非常有吸引力!它精准地戳中了很多人在购买保险时的痛点(被推销、花冤枉钱)和需求(如何聪明地买、省钱)。

根据这个标题,我们可以构建一份结构清晰、内容实用的保险学习笔记大纲,旨在“告别推销”,真正“手把手教你如何买保险,立省冤枉钱”。

"保险学习笔记:告别推销!手把手教你如何买保险,立省冤枉钱"

"核心理念:" 摆脱销售话术的干扰,回归保险的本质——保障。以需求为导向,理性决策,买对保险,避免浪费。

"第一部分:心态准备与观念转变 (告别推销的关键)"

1. "认识保险的真谛:"

保险是风险管理工具,不是投资理财工具(虽然有些险种带有储蓄/增值功能,但核心是保障)。

保险的核心是“保障”生命和财产安全,转移风险。

区分“保障型保险”(重疾险、医疗险、意外险、寿险)和“储蓄型保险”(年金险、增额终身寿险)。

2. "识别推销陷阱,保持理性:"

"话术识别:" 学习识别常见的销售话术(如“不买就亏了”、“XX公司最好”、“不买XX,以后会后悔”等)。

"目标

相关内容:

导语:

“学完了保险‘黑话’,搞清了产品区别,是不是觉得终于可以下手了?别急,你可能会立刻掉进下一个坑——“我到底该买什么?买多少?”

今天,咱们就彻底告别‘推销话术’,我给你一套人人都能上手的内行工具,让你像专家一样,清清楚楚地算出自己的保障需求。从此,没人能再给你乱开药方。”这是本系列的第四篇。

一、 核心思维转变:从“被推销”到“我要买”

- 痛点抨击:为什么你总觉得保险是骗人的?因为过去是别人告诉你“你需要什么”,而不是你自己知道“我缺什么”。

- 提出核心:买保险,就像看病。高明的医生先问诊,再开药;蹩脚的医生只管卖药,不管你的病因。 今天,你就来当自己的“家庭财务医生”。

二、 三大分析法:为你自己精准“问诊”

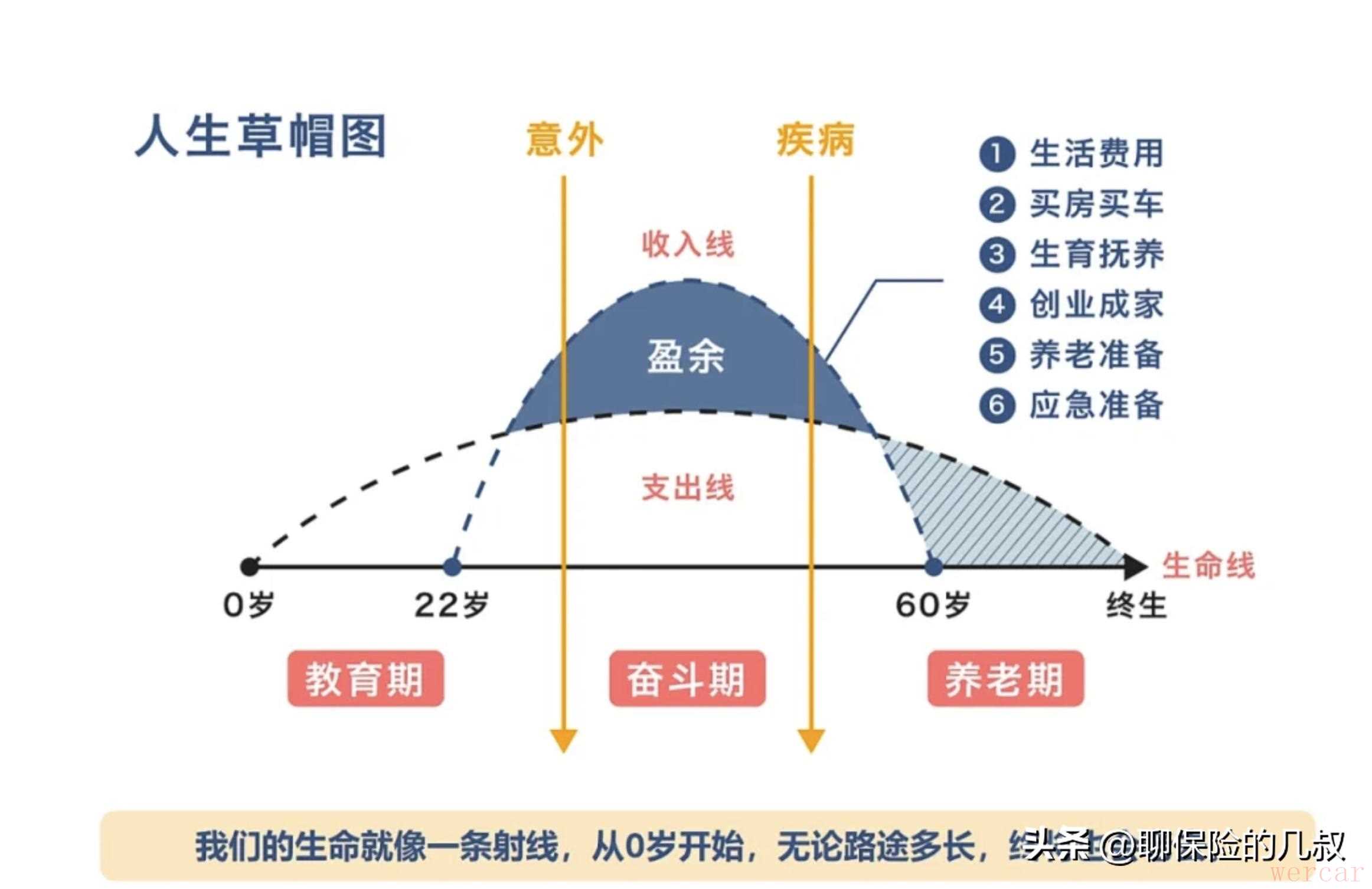

方法一:人生收支曲线法——看懂这张图,就看懂了你一生的财务命题

在深入细节前,我们首先要建立一个宏观视角。下面这张 “人生收支曲线图”(也称“草帽图”或“保险帽子图”),描绘了我们一生中收入与支出的基本轨迹,是所有保险规划的底层逻辑。

草帽图

看懂这张图,你就明白了保险要解决的核心问题:

我们一生中能赚钱的时间只有短短几十年,但却要承担长达百年的生活开销与责任。保险,就是为了保障我们“赚钱的能力”,并确保我们“不赚钱的时候”依然有钱花。

现在,我们结合这张图,来规划你一生的五个保障阶段:

第一阶段:学业成长期(25岁以前 | 支出依赖期)

- 财务特征:绝大多数人此时还未开始赚钱,也没有太强的赚钱的能力,这个阶段的收入主要依赖父母或兼职,财务上处于被抚养或起步状态,支出线高于收入线。

- 核心风险:发生重大疾病或意外,给父母带来沉重的经济负担。

- 保障方案:父母应为你配置消费型重疾险(基础保额)+ 百万医疗险 + 意外险。核心是 “不成为父母的负担”。

第二阶段:事业起步与家庭组建期(26-40岁 | 收入爬升与责任建立期)

- 财务特征:这个阶段是我们初入社会,赚钱的开始并向上爬升的最重要的阶段。我们的收入线开始快速爬升,但同时也面临买房、买车、结婚、生子等重大支出,责任“帽檐”开始形成并扩大。

- 核心风险:家庭责任与负债陡增,但财富积累相对不足,抗风险能力脆弱。

- 保障方案——搭建家庭“防火墙”:

- 高杠杆的定期寿险 + 消费型重疾险:用较低的保费撬动高额保障,覆盖房贷车贷和家庭未来几年的生活开支。

- 百万医疗险 + 意外险:转移高频小额的医疗支出风险。

- 养老规划的第一颗“种子”应在此时埋下! 在收入上升期,尽早利用增额终身寿等工具开始强制储蓄。此时投入的每一分钱,都因漫长的复利时间而蕴含巨大潜力,是为未来养老大厦打下的 “最便宜也最坚实” 的基石。

第三阶段:收入巅峰与责任高峰期(41-50岁 | 收入顶峰与责任高峰期)

- 财务特征:如果一切顺利,这个阶段我们的收入线达到一生顶峰,但子女教育、父母赡养、自身健康等支出也达到顶点,“责任帽檐”的面积扩张至最大。

- 核心风险:作为家庭核心收入来源,个人健康与生命风险是家庭最大的财务风险。

- 保障方案——加固家庭“顶梁柱”:

- 足额的终身型重疾险 + 高额定期/终身寿险:保障必须充足到位,确保任何风险都不会击穿家庭的财务底线。

- 中端/高端医疗险:提升就医品质与体验,应对日益增长的健康管理需求。

- 这是规划养老的“黄金10年”! 收入达到顶峰,务必加大对于养老年金的投入。此时规划,既能发挥可观资金的复利效应,又能在临近退休时确保拥有一笔确定、安全、与生命等长的现金流,完美对冲长寿风险。

第四阶段:事业过渡与退休准备期(51-60岁 | 收入下滑与责任减退期)

- 财务特征:到了这个阶段,收入线开始掉头向下,子女逐渐独立,各种家庭责任减轻,但养老问题成为迫在眉睫的焦点。

- 核心风险:收入能力下降,养老储备是否充足成为核心焦虑。

- 保障方案——启动“养老转换”:

- 健康险加固:重点关注防癌险、专项疾病保险,填补因年龄和健康原因可能出现的保障缺口。

- 这是退休前最后的强制性储蓄窗口。必须抓住最后的机会,为养老账户进行 “终极充值” 。此时规划的养老年金,虽然复利时间短,但 “确定性” 的价值达到顶峰,能精准地锁定退休后立刻可以领取的“终身工资”。

第五阶段:退休养老期(60岁+ | 被动收入与财富传承期)

此阶段,主动收入线已归零,生活基本依赖被动收入。我们将它细分为三个不同状态的养老时期,你对保险的依赖和运用方式也将随之演变。

- 5.1 活力老人期(60-70岁)

- 生活状态:身体相对健康,精力尚可,我们称之为站着养老。是享受“第二人生”的黄金十年,旅游、发展爱好等主动支出较多。

- 核心风险:“人活着,钱没了”的初期焦虑;突发重大疾病对养老本金的侵蚀。

- 保障方案——享受“规划红利”,保障活跃生活:

- 养老年金:此时应已开始稳定领取,成为维持生活品质的核心现金流,是你最可靠的“退休工资”。

- 健康险:维持百万医疗险或防癌医疗险的保障,应对突发住院风险。

- 【主动养老】:

- 这是你前半生养老规划的成果验收期。在社保养老金的基础上,充足的年金给付让你有底气消费、享受生活,实现“有钱有闲”的理想退休状态。保险在此阶段的价值,是赋予你“消费的勇气”,而无需时刻担心坐吃山空。

- 5.2 介助养老期(71-85岁)

- 生活状态:身体机能明显衰退,慢性病管理成为日常,可能需要他人辅助(如保姆、子女)或使用适老化改造、养老社区等服务,这个阶段我们俗称坐着养老。

- 核心风险:长期护理支出大幅增加;医疗和药品开销攀升;对稳定、持续现金流的需求达到顶峰。

- 保障方案——聚焦“护理与医疗支持”:

- 养老年金:其价值在此刻愈发凸显——只要活着,就有钱进来。这笔钱可以稳定地支付保姆工资、购买康复器材或补贴养老社区费用。

- 【尊严基石】:

- 当行动不再自如,一份与生命绑定的收入,是你维持生活自主性和尊严的基石。它让你在需要帮助时,有能力购买服务,而不是只能祈求关爱。此时,当年布局的增额终身寿的现金价值,也可作为应对大额支出的“战略储备金”。

- 5.3 介护养老期(85岁+)

- 生活状态:基本或完全丧失自理能力,需要专业的医疗护理和24小时照护,我们俗称躺着养老。

- 核心风险:高昂的专业护理费用彻底耗尽毕生积蓄;财富传承进入最终执行阶段。

- 保障方案——确保“照护品质”与“财富传承”:

- 养老年金/护理险:持续提供现金流,为获得有尊严的专业护理服务提供经济支持。

- 终身寿险:保障功能减弱,财富传承功能升至首位。通过指定受益人,确保资产能够精准、高效、避税避债地传递给下一代。

- 【终极守护】:

- 在这个最需要关怀的人生最后阶段,保险扮演着 “终极守护者” 的角色。它确保你在生命尾声获得的照护质量,不依赖于子女的孝心或经济状况,而是由你本人早年的智慧和规划所决定。同时,它为你的一生画上一个圆满的句号,完成家族财富的平稳过渡。

保险冰山图

方法二:责任分析法——你对家人的“欠条”值多少钱?

- 核心逻辑:如果你不在了,你家未来几年的正常运转需要多少钱?

- 计算公式(定期寿险保额速算):

寿险保额 ≈ 家庭剩余债务(房贷+车贷) + 子女教育费用(至大学毕业) + 父母赡养费(5-10年) - 家庭现有流动资产 - 案例实操:假设房贷还剩100万,孩子教育需50万,父母赡养需30万,家里存款20万。那么,你需要的寿险保额大约是:100 + 50 + 30 - 20 = 160万元。

方法三:收入补偿法——生病了,怎么维持生活?

- 核心逻辑:重疾险的核心是 “收入损失补偿” ,而不仅仅是看病。

- 计算公式(重疾险保额速算):

重疾险保额 ≈ 3-5年的年收入 + 康复调理费用(约10-20万) - 案例实操:假设你年收入20万,那么你的重疾险保额至少应为:(3 ~ 5) * 20万 + 15万 ≈ 75万 到 115万。这样才能确保你在治疗和康复期间,家庭生活水准不严重下滑。

三、 避坑指南:需求规划中的常见“雷区”

- “先给孩子买,再给大人买”

- 真相:大错特错! 父母才是孩子最可靠的“保险”。一定要 “先大人,后小孩” ,家庭支柱的保障必须最充足。

- “我只关注产品,不关注需求”

- 真相:这是本末倒置。“需求驱动选择” ,而不是让一款“网红产品”来决定你的保障。

- “我预算有限,保额随便买点就行”

- 真相:保险买的就是保额。10万、20万的重疾保额在关键时刻杯水车薪。如果预算紧张,可以通过缩短保障期限(保至70岁而非终身)或减少附加责任来优先做高保额。

- “只顾眼前风险,忽略终局规划”

- 真相:很多人只看到眼前的疾病意外,却忽略了未来必然发生的养老问题。养老是“灰犀牛”风险——它必然到来,且冲击巨大。 配置保险时,务必在保障型产品的基础上,尽早为养老留下一席之地。

四、 行动指南与下篇预告

- 你的专属任务:

- 拿出纸笔,

- 根据 “人生收支曲线法” ,明确你当前所处的人生阶段和保障重点。

- 用 “责任分析法” 和 “收入补偿法” ,认真算一算你需要的寿险和重疾险保额。

- 看看你现有的保单,保额是否达标?

- (养老特别任务):额外问自己一个问题:“我希望退休后,除社保外,每月额外有多少确定收入?” 这个问题的答案,将指引你开始探索年金险的世界。

- 本篇总结:

“当你自己会算这笔账,任何销售在你面前都将无所遁形。因为你清楚地知道,你的每一分钱,都是为了解决一个具体问题而花的。”

“养老不是老年人的专利,而是每一个有远见的年轻人,从有能力的那一天起就应该开始着手准备的人生必答题。” - 下篇重磅预告:

“算清了需求,下一站,我们就要直捣黄龙——进入产品评测中心!下一章 《产品地图篇:重疾、医疗、寿险、意外险,到底管什么?》 ,我将为你亲手绘制一份‘产品功能地图’,带你看清每一个险种的能力边界,让你不再买错保险!”

四、 行动指南与下篇预告

- 你的专属任务:

- 拿出纸笔,

- 根据 “人生收支曲线法” ,明确你当前所处的人生阶段和保障重点。

- 用 “责任分析法” 和 “收入补偿法” ,认真算一算你需要的寿险和重疾险保额。

- 看看你现有的保单,保额是否达标?

- (养老特别任务):额外问自己一个问题:“我希望退休后,除社保外,每月额外有多少确定收入?” 这个问题的答案,将指引你开始探索年金险的世界。

- 本篇总结:

“当你自己会算这笔账,任何销售在你面前都将无所遁形。因为你清楚地知道,你的每一分钱,都是为了解决一个具体问题而花的。”

“养老不是老年人的专利,而是每一个有远见的年轻人,从有能力的那一天起就应该开始着手准备的人生必答题。” - 下篇重磅预告:

“算清了需求,下一站,我们就要直捣黄龙——进入产品评测中心!下一章 《产品地图篇:重疾、医疗、寿险、意外险,到底管什么?》 ,我将为你亲手绘制一份‘产品功能地图’,带你看清每一个险种的能力边界,让你不再买错保险!”